El fondo de maniobra y el cash flow

En este artículo explicamos las relación entre el fondo de maniobra, el activo circulante y el cash flow.

[lwptoc depth=»2″]

Activo circulante

La correcta financiación del activo circulante es esencial para el funcionamiento de cada negocio. Pensemos en una compañía dedicada a la compraventa de bienes que alcance el tan ansiado éxito con alguno de sus productos y que, justo en ese momento, no tuviera dinero para adquirir más producto a sus proveedores para poder venderlo. Desaprovecharía una magnífica oportunidad. Otra situación similar se daría si en dicho momento no dispusiera de dinero en la caja para pagar los sueldos de sus comerciales y éstos dejaran de vender.

El estudio de la financiación del activo circulante entra en el marco de lo que se denominan finanzas operativas. La empresa necesitará financiar las operaciones relativas a caja, clientes y existencias (activo circulante). Para ello, contará con una financiación derivada de la propia operativa del negocio: aquélla que nos proporcionan nuestros proveedores debida a nuestra demora en el pago.

Imaginemos que nuestros clientes pagan el producto a 30 días pero nosotros pagamos el material a nuestros proveedores a 60 días. Esto implica que la compañía no tiene que financiar la operación pues compra a crédito y paga a los proveedores tras haber vendido (y cobrado) el producto.

Necesidades Operativas de Fondos

En consecuencia, las operaciones corrientes de la compañía -caja para atender a los pagos, clientes y existencias- tienen una financiación inicial, sin coste para la compañía, provocada por el propio flujo de las transacciones. Así pues, quedaría por financiar la diferencia. Este importe por financiar es lo que se denomina necesidades operativas de fondos (NOF).

En esencia, las necesidades operativas de fondos (NOF) suponen la inversión necesaria para el correcto desempeño de la actividad de la compañía una vez descontada la financiación espontánea que surge derivada también de la propia actividad.

Estas necesidades de fondos se calculan de la siguiente forma:

|

Necesidades Operativas de Fondos = Caja mínima + Clientes + Existencias – Pasivos espontáneos |

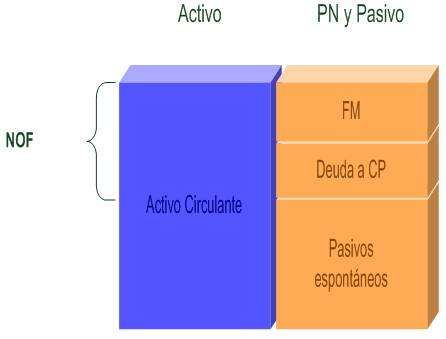

Veámoslo de forma gráfica:

Ilustración 1 Las necesidades operativas de fondos

La diferencia entre el activo circulante o corriente y los pasivos espontáneos (aquellos que no tienen coste de financiación), supone las necesidades operativas de fondos de la compañía para su actividad diaria. Las NOF tienen una vinculación directa con las ventas pues, si estas aumentan o disminuyen, partidas como clientes o existencias tienden también a aumentar o disminuir.

Para financiar las NOF se utilizan crédito a corto plazo y financiación básica. La parte de la financiación básica –créditos a largo plazo y recursos propios- que financia las NOF es lo que se denomina Fondo de Maniobra o working capital.

Así como existe una correspondencia clara entre el activo y el patrimonio neto y pasivo de forma global, también hay una relación entre cada uno de sus elementos. En consecuencia, parece razonable suponer que la financiación básica de la compañía, es decir, aquella a largo plazo, debería cubrir los elementos que tendrán una permanencia mayor en la compañía, esto es, el activo fijo.

Fondo de Maniobra

De la misma forma, los elementos del pasivo circulante deberían hacer lo propio con los componentes del activo circulante; en concreto, tal y como acabamos de ver, con las necesidades operativas de fondos. Sin embargo, en este último caso, podría darse la posibilidad de que, en un momento dado, la compañía tuviera que comprar existencias o atender a algún pago y que fuera necesario devolver un crédito a corto plazo a pagar a un proveedor al mismo tiempo.

Desde esta perspectiva, parece necesario dotar de estabilidad a la financiación de las necesidades operativas de fondos. Esto se consigue financiándolo en parte con pasivo fijo. Es lo que se denomina Fondo de Maniobra.

Veámoslo gráficamente:

Ilustración 2 El fondo de Maniobra o working capital

Podemos calcular el Fondo de maniobra de la siguiente forma:

| FONDO DE MANIOBRA = ACTIVO CIRCULANTE – PASIVO CIRCULANTE |

El cash-flow

Ligado al concepto de Fondo de Maniobra encontramos el concepto de Cash flow, si bien este último se centra en la idea de efectivo real generado por la empresa y no tanto en la financiación de sus partidas corrientes.

Tanto la amortización del ejercicio como las provisiones no suponen una salida efectiva de dinero de la compañía. Corrigiendo el resultado neto del ejercicio con estas partidas, obtenemos lo que se denomina Cash Flow o Fondo Generado por las Operaciones, es decir, el rendimiento que la empresa genera para pagar dividendos a los accionistas, para autofinanciarse y no depender de financiación ajena, y para reponer el inmovilizado.

| CASH FLOW = RESULTADO DEL EJERCICIO + AMORTIZACIONES Y/O PROVISIONES

|

La comparación es esencial para un análisis correcto de la cuenta de resultados. Ésta se debe cotejar con el resultado del resto de las compañías del sector y contra sí misma.

Evaluar este resultado será fundamental para considerar los flujos de fondos generados por la compañía. Sin embargo, un análisis adecuado de los flujos de tesorería debe pasar por un estudio sistemático de las diferentes causas de los mismos segmentándolos en flujos de explotación, inversión y financiación.

Existirán dos tipos de flujos: cobros y pagos. Los cobros supondrán una entrada de efectivo en la compañía, mientras que los pagos darán lugar a una salida.

El estado de flujos de efectivo está íntimamente ligado al cuadro de orígenes y aplicaciones de fondos y directamente relacionado con el concepto de CASH FLOW FINANCIERO, que será igual al total de cobros menos el total de pagos del periodo a analizar.

En las cuentas anuales de una compañía el cálculo del cash flow generado en el periodo es más detallado y debe contener información relativa a los flujos por actividades de explotación, de inversión y de financiación. Asimismo, ha de incluir los flujos procedentes de ingresos y pagos extraordinarios, si los hubiera.

Esta información nos permitirá calcular los flujos de efectivo futuros elaborando las consiguientes previsiones.

Podemos dividir los flujos de tesorería que se producen en la empresa en tres tipos:

- Flujos por actividades de explotación

- Flujos por actividades de inversión

- Flujos por actividades de financiación

Flujos por actividades de explotación

Se incluyen aquellos derivados de las actividades ordinarias de la compañía constituyendo la principal fuente de ingresos de la empresa. Podemos incluir entre los mismos los cobros procedentes de la venta de bienes y servicios, pagos a los trabajadores, a proveedores, por suministros, y por seguros e impuestos derivados de las actividades de explotación.

Son medida esencial para evaluar si se han generado fondos en efectivo para mantener la capacidad operativa de la empresa, reembolsar los préstamos y pagar dividendos.

Flujos por actividades de inversión

Corresponden a los cobros y pagos procedentes de la compra y venta de inmovilizado que, a su vez, generarán nuevos flujos en el futuro.

Flujos por actividades de financiación

Flujos que proceden de cobros de emisión de acciones u obligaciones, pagos por rescate de acciones, reembolso de préstamos o pago de dividendos.

Recibid un cordial saludo,

Profesor de Dirección de Finanzas

Salustio

comento el día 10 de mayo a las 12:01 pm (#)

Hola Alfonso,

Yendo un poco más allá de tu buena exposición, hemos hecho en nuestro blog una serie de comentarios de casos particulares de Fondos de Maniobra negativos o particulares en función del sector donde se mueva la empresa. Creo que ese enfoque complementa tu magnífico post.

http://www.infodempresas.com/2011/05/fondo-de-maniobra-siempre-positivo.html

Un saludo

Alfonso Pulido

comento el día 10 de mayo a las 8:10 pm (#)

Muchas gracias Salustio,

Muy interesante vuestro post, son cuatro ejemplos muy claros sobre la estructura del fondo de maniobra que merecen ser tenidos en cuenta. La calidad del fondo de maniobra no se mide por un ratio mayor o menor, va a depender de la estructura de la empresa y cómo sea su negocio, a partir de ahí es necesario comprobar si el fondo de maniobra se ajusta o no a sus necesidades.

¡Gracias de nuevo por tu referencia Salustio!

Recibe un cordial saludo,

Alfonso Pulido

José Iñiguez

comento el día 12 de mayo a las 5:53 pm (#)

disculpe maestro tengo parte de la tarea pero no se como poner en la tabla lo del credito me hice bolas en lo que se refiere al credito bancario y al pago de los proveedores según entendí el ciclo es de 2 meses si tomamos cada mes de 30 dia y lo del credito los primeros 12 meses son de gracia pero se abona a capital o no ademas generan el 12% de interes?, y los otros 48 pagos se calculan al capital+interes o buscando disminuir el capital neto para disminuir el costo de este y a los inversionistas apartir de que mes se les da dinero?